섬뜩하게 닮아간다… 日 장기불황 뒤따르는 한국

닮아서 걱정 - 거품빠진 부동산·인구·투자 일본 불황 초기 모습과 흡사 안닮아서 더 걱정 - 개인 순저축률 16%였던 日도 장기불황 닥치니 휘청했는데 순저축률 2.7%인 한국은 침체기 어떻게 견뎌낼지… 한국 어떻게 해야하나 - 돈 써야 할 기업들은 저축하고 저축 할 가계는 빚내는 악순환 中企·가계까지 돈이 돌게해야

조선비즈 박종규 금융연구원 선임연구위원 입력 2012.10.15 03:16 수정 2012.10.15 09:29

1990년대 중반만 하더라도 성장률이 6%면 불황이었다. 그런데 요즘에는 6%는 고사하고, 3% 달성도 쉽지 않아졌다. 올해 성장률 전망치도 2%대로 예상되고 있다. 경제위기 상황을 제외하면 사상 최악의 불황이다. 벌써 십수 년째 경제 역동성이 눈에 띄게 약해지면서 성장률이 자꾸 제로에 근접해가고 있다. 게다가 수도권 부동산은 최근 계속 가격이 떨어지고 있다. 이러다가 우리 경제도 일본식 장기 불황을 겪는 게 아니냐는 불길한 예감이 엄습한다.

◇집도 사람도… 일본 불황기와 닮아

초저금리에 따른 부동산 버블 확대와 최근의 버블 붕괴 조짐, 투자 부진 및 제조업 해외투자 급증 등은 일본의 장기 불황 초입 또는 그 한복판에서 생겼던 일들과 섬뜩할 만큼 일치하는 모습이다. 예를 들어, 일본의 택지가격은 버블 붕괴 이전 10년간 69.8% 증가한 뒤 장기 불황이 시작된 1991년부터 감소하기 시작했는데, 우리나라 주택매매 가격지수도 지난 10년 동안 68.5% 상승한 뒤 올 들어 상승세를 멈추면서 일본의 부동산 버블 붕괴 초기상황과 흡사한 모습을 보이고 있다. 버블 붕괴 이후 일본의 부동산 가격은 무려 20년째 한해도 예외없이 하락해, 버블 직전 최고점의 3분의 1 수준으로 떨어져 있다. 우리나라 부동산도 버블이 붕괴되면 어디까지 가격이 하락할지 모른다는 심한 불안감을 주고 있다.

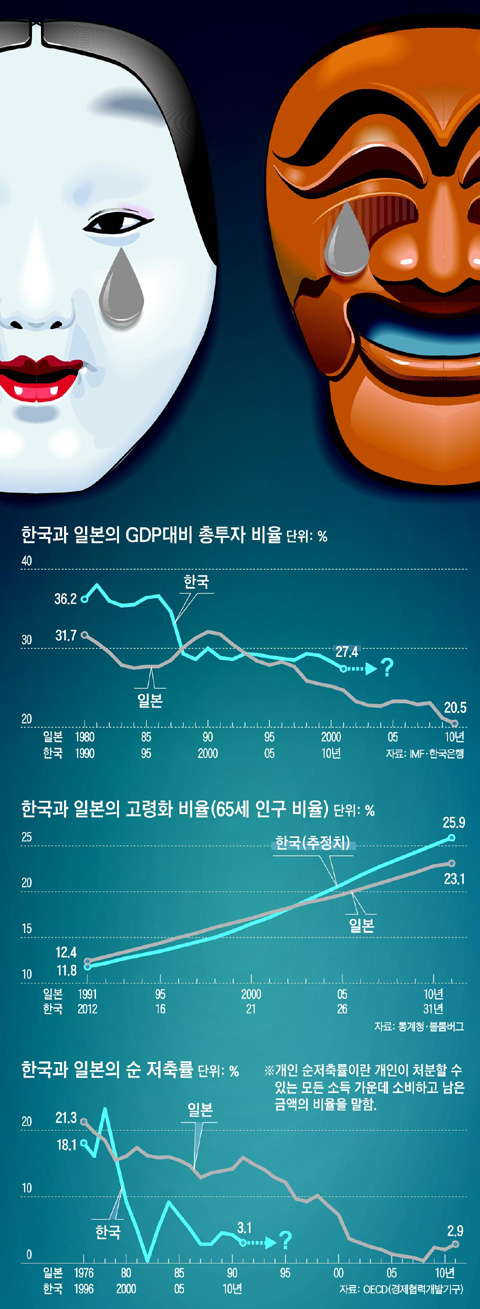

잠재성장률의 핵심적 결정요인인 인구 연령구조 또한 1990년대 일본의 그것과 께름칙할 정도로 비슷하다. 장기 불황 첫해였던 1991년의 일본 고령화 비율 12.4%는 내년 우리나라 고령화 비율 12.2%와 거의 같다. 또한 장기 불황 10년간 일본 고령화 비율 증가 폭 5.3%포인트는 올해 이후 10년간 우리나라의 고령화 비율 증가 예상 폭인 5.6%포인트와 거의 비슷하다.

한편, 일본의 해외투자는 미국이 엔고를 유도한 플라자 합의 이듬해인 1986년, 그러니까 장기 불황 5년 전부터 엔고 및 글로벌화 추세와 함께 크게 늘어나 제조업 공동화(空洞化) 현상이 벌어졌다. 우리나라도 제조업 해외투자가 2006년부터 큰 폭으로 늘어난 이후 국내투자가 부진해졌다. 일본의 경우 장기 불황 10년간(1991~2000년) 총 투자가 GDP(국내총생산)의 31.8%에서 24.7%로 7.1%포인트나 감소했다. 일본의 장기 불황은 사실상 투자 불황이었던 것이다. 우리나라도 1990년대의 과잉투자가 IMF 위기를 계기로 1999년부터 과소투자로 급격히 반전되면서 투자 부진 상태가 지금까지 계속되고 있다. 총 투자가 GDP에서 차지하는 비율은 서서히 하락하여 작년에는 27.4%까지 내려왔는데 이 수치가 향후 어떤 방향으로 움직이느냐가 이번 침체의 장기화 여부를 결정할 것이다.

◇한국 낮은 저축률, 심각한 문제로

물론 일본과 다른 점들도 있지만, 그다지 좋은 상황이 아니다. 무엇보다 일본이 장기 불황에 허덕이던 1990년대에 비해 지금의 세계경제가 훨씬 더 열악하다. 또 우리나라 소비자들은 장기 불황을 맞을 준비가 아직 되어 있지 않아 그 충격이 더 클 수 있다.

일본은 개인 순저축률이 15.9%이었던 1991년부터 장기 불황을 맞았었다. 개인 순저축률이란 개인이 처분할 수 있는 모든 소득 가운데 소비하고 남은 금액의 비율을 말한다. 일본소비자들은 그 후 10년 동안 저축률이 3.7%로 낮아질 때까지 저축을 줄여가며 그 돈으로 소비를 충당했다. 불황을 견뎌내는 데에 가계저축이 큰 힘이 된 것이다. 그 결과 민간소비의 GDP 비중은 장기 불황 10년 동안 4.6%포인트 증가하면서 경기침체의 상당 부분을 상쇄할 수 있었다. 반면, 우리나라 개인 순저축률은 작년 현재 겨우 2.7%밖에 안 된다. 만약 이런 상태에서 불황이 장기화되면 가계파산이 대량으로 일어나거나 소비가 급감하면서 불황의 깊이가 더 깊어지고 지속기간이 더욱 길어질 가능성이 높다. 그런 상황이 오면 우리 소비자들은 모아둔 저축 없이 침체를 견뎌내기가 얼마나 고통스러운지를 뼈저리게 느껴야 할 것이다.

1990년대의 일본과 가장 다른 점을 꼽자면, 당시 일본에는 반면교사로 삼을 만한 장기 불황 사례가 전혀 없었던 반면 지금의 우리는 일본이라는 반면교사가 바로 옆에 있다는 사실을 들 수 있다. 하지만 일본의 실패에서 우리가 얼마나 배우고 있는지는 의문이다. 우리나라가 2001년 이후 초저금리를 유지하며 부동산 버블을 계속 키웠던 것은 일본 부동산 버블의 교훈을 잘 알면서도 일본이 갔던 길을 그대로 밟았던 사례가 아니었던가?

◇사라진 경제 선순환 구조

이번 불황이 장기화된다면 그 원인은 '경제 선순환 구조'를 회복하지 못한 데서 찾아야 한다.

우리 경제에 선순환 구조가 사라진 것은 외환위기 이후 기업들이 막대한 여유자금을 쌓아두기 시작하면서였다. 자금이 돌다가도 기업 부문, 주로 재벌 대기업에만 가면 거기서 잠기어 쌓이기만 할 뿐 가계나 중소기업으로 흘러나오지 않았다. 소위 '낙수(落水)효과의 실종'이다. 대기업은 엄청 좋아졌지만, 국민경제는 별로 좋아지지 않았다. 1970년대 이후 외환위기 이전까지 우리나라 기업소득과 가계소득은 전통적으로 앞서거니 뒤서거니 하며 연평균 8∼9%씩 증가했다. 그러다가 2005∼2010년 기업소득은 무려 연평균 19%로 폭증한 반면 가계소득 증가율은 고작 연평균 1.6%에 그쳤다. 가계소득이 정체되자 가계부채가 급증했고 이는 다시 내수 부진과 투자 부진으로 이어져 고용 창출이 어려워졌다. 청년실업은 악화되고, 양극화는 심해졌으며 복지에 대한 요구도 갈수록 거세졌다. 돈을 빌려 투자에 나서야 할 기업이 저축에만 몰두하고, 저축을 해야 할 가계가 빚만 잔뜩 늘리고 있으니 경제 선순환이 이루어질 리 없었다. 대기업·중소기업 간의 동반성장과 비정규직 해소는 문제 해결의 출발점이다.

이를 통해 대기업에서 중소기업으로, 기업에서 가계로 자금이 원활하게 흘러들어 가도록 해야 내수 부진, 성장 둔화, 가계부채, 양극화, 청년실업, 일자리 부족, 복지 요구 등에 대한 해결의 실마리를 찾을 수 있다.

↑ 이미지를 클릭하시면 그래픽 뉴스로 크게 볼 수 있습니다. / 조선닷컴

초저금리에 따른 부동산 버블 확대와 최근의 버블 붕괴 조짐, 투자 부진 및 제조업 해외투자 급증 등은 일본의 장기 불황 초입 또는 그 한복판에서 생겼던 일들과 섬뜩할 만큼 일치하는 모습이다. 예를 들어, 일본의 택지가격은 버블 붕괴 이전 10년간 69.8% 증가한 뒤 장기 불황이 시작된 1991년부터 감소하기 시작했는데, 우리나라 주택매매 가격지수도 지난 10년 동안 68.5% 상승한 뒤 올 들어 상승세를 멈추면서 일본의 부동산 버블 붕괴 초기상황과 흡사한 모습을 보이고 있다. 버블 붕괴 이후 일본의 부동산 가격은 무려 20년째 한해도 예외없이 하락해, 버블 직전 최고점의 3분의 1 수준으로 떨어져 있다. 우리나라 부동산도 버블이 붕괴되면 어디까지 가격이 하락할지 모른다는 심한 불안감을 주고 있다.

잠재성장률의 핵심적 결정요인인 인구 연령구조 또한 1990년대 일본의 그것과 께름칙할 정도로 비슷하다. 장기 불황 첫해였던 1991년의 일본 고령화 비율 12.4%는 내년 우리나라 고령화 비율 12.2%와 거의 같다. 또한 장기 불황 10년간 일본 고령화 비율 증가 폭 5.3%포인트는 올해 이후 10년간 우리나라의 고령화 비율 증가 예상 폭인 5.6%포인트와 거의 비슷하다.

한편, 일본의 해외투자는 미국이 엔고를 유도한 플라자 합의 이듬해인 1986년, 그러니까 장기 불황 5년 전부터 엔고 및 글로벌화 추세와 함께 크게 늘어나 제조업 공동화(空洞化) 현상이 벌어졌다. 우리나라도 제조업 해외투자가 2006년부터 큰 폭으로 늘어난 이후 국내투자가 부진해졌다. 일본의 경우 장기 불황 10년간(1991~2000년) 총 투자가 GDP(국내총생산)의 31.8%에서 24.7%로 7.1%포인트나 감소했다. 일본의 장기 불황은 사실상 투자 불황이었던 것이다. 우리나라도 1990년대의 과잉투자가 IMF 위기를 계기로 1999년부터 과소투자로 급격히 반전되면서 투자 부진 상태가 지금까지 계속되고 있다. 총 투자가 GDP에서 차지하는 비율은 서서히 하락하여 작년에는 27.4%까지 내려왔는데 이 수치가 향후 어떤 방향으로 움직이느냐가 이번 침체의 장기화 여부를 결정할 것이다.

◇한국 낮은 저축률, 심각한 문제로

물론 일본과 다른 점들도 있지만, 그다지 좋은 상황이 아니다. 무엇보다 일본이 장기 불황에 허덕이던 1990년대에 비해 지금의 세계경제가 훨씬 더 열악하다. 또 우리나라 소비자들은 장기 불황을 맞을 준비가 아직 되어 있지 않아 그 충격이 더 클 수 있다.

일본은 개인 순저축률이 15.9%이었던 1991년부터 장기 불황을 맞았었다. 개인 순저축률이란 개인이 처분할 수 있는 모든 소득 가운데 소비하고 남은 금액의 비율을 말한다. 일본소비자들은 그 후 10년 동안 저축률이 3.7%로 낮아질 때까지 저축을 줄여가며 그 돈으로 소비를 충당했다. 불황을 견뎌내는 데에 가계저축이 큰 힘이 된 것이다. 그 결과 민간소비의 GDP 비중은 장기 불황 10년 동안 4.6%포인트 증가하면서 경기침체의 상당 부분을 상쇄할 수 있었다. 반면, 우리나라 개인 순저축률은 작년 현재 겨우 2.7%밖에 안 된다. 만약 이런 상태에서 불황이 장기화되면 가계파산이 대량으로 일어나거나 소비가 급감하면서 불황의 깊이가 더 깊어지고 지속기간이 더욱 길어질 가능성이 높다. 그런 상황이 오면 우리 소비자들은 모아둔 저축 없이 침체를 견뎌내기가 얼마나 고통스러운지를 뼈저리게 느껴야 할 것이다.

1990년대의 일본과 가장 다른 점을 꼽자면, 당시 일본에는 반면교사로 삼을 만한 장기 불황 사례가 전혀 없었던 반면 지금의 우리는 일본이라는 반면교사가 바로 옆에 있다는 사실을 들 수 있다. 하지만 일본의 실패에서 우리가 얼마나 배우고 있는지는 의문이다. 우리나라가 2001년 이후 초저금리를 유지하며 부동산 버블을 계속 키웠던 것은 일본 부동산 버블의 교훈을 잘 알면서도 일본이 갔던 길을 그대로 밟았던 사례가 아니었던가?

◇사라진 경제 선순환 구조

이번 불황이 장기화된다면 그 원인은 '경제 선순환 구조'를 회복하지 못한 데서 찾아야 한다.

우리 경제에 선순환 구조가 사라진 것은 외환위기 이후 기업들이 막대한 여유자금을 쌓아두기 시작하면서였다. 자금이 돌다가도 기업 부문, 주로 재벌 대기업에만 가면 거기서 잠기어 쌓이기만 할 뿐 가계나 중소기업으로 흘러나오지 않았다. 소위 '낙수(落水)효과의 실종'이다. 대기업은 엄청 좋아졌지만, 국민경제는 별로 좋아지지 않았다. 1970년대 이후 외환위기 이전까지 우리나라 기업소득과 가계소득은 전통적으로 앞서거니 뒤서거니 하며 연평균 8∼9%씩 증가했다. 그러다가 2005∼2010년 기업소득은 무려 연평균 19%로 폭증한 반면 가계소득 증가율은 고작 연평균 1.6%에 그쳤다. 가계소득이 정체되자 가계부채가 급증했고 이는 다시 내수 부진과 투자 부진으로 이어져 고용 창출이 어려워졌다. 청년실업은 악화되고, 양극화는 심해졌으며 복지에 대한 요구도 갈수록 거세졌다. 돈을 빌려 투자에 나서야 할 기업이 저축에만 몰두하고, 저축을 해야 할 가계가 빚만 잔뜩 늘리고 있으니 경제 선순환이 이루어질 리 없었다. 대기업·중소기업 간의 동반성장과 비정규직 해소는 문제 해결의 출발점이다.

이를 통해 대기업에서 중소기업으로, 기업에서 가계로 자금이 원활하게 흘러들어 가도록 해야 내수 부진, 성장 둔화, 가계부채, 양극화, 청년실업, 일자리 부족, 복지 요구 등에 대한 해결의 실마리를 찾을 수 있다.

'오늘의 뉴스' 카테고리의 다른 글

| [속보] 나로호, 발사일 연기 "이상 발견" (0) | 2012.10.26 |

|---|---|

| 오늘 나로호 3차 발사 관련 기사 (0) | 2012.10.26 |

| 또 뚫린 전방 '무엇이 문제인가' (0) | 2012.10.11 |

| 어르신의 “결혼은? 취직은?“ 한마디가 상처뿐인 귀향 만들수도… (0) | 2012.10.03 |

| 오너의 악의적 도피? 법정관리 신청 급증 (0) | 2012.10.03 |